2022年洽洽食品發展現狀及競爭優勢分析

1. 洽洽食品介紹:深耕瓜子二十載,打造堅果第二曲線

瓜子行業領軍企業,堅果品類打開后續成長空間。洽洽食品股份有限公司成立于 2001 年,并于 2011 年在深交所上市,是一家以國葵為主、堅果為輔的現代休閑食品企業。公 司深耕堅果炒貨行業二十載,產品遠銷國內外 40 多個國家和地區。2021 年公司實現營業 收入 59.85 億元,同比增長 13.15%;實現歸母凈利潤 9.29 億元,同比增長 15.35%。

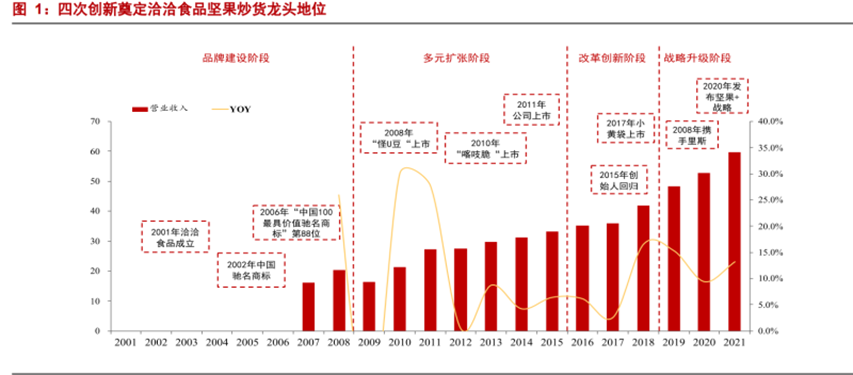

1.1. 發展歷程:四次創新奠定堅果炒貨龍頭地位

品牌建設階段(2001-2007):葵瓜子行業早期品牌眾多,僅安徽地區就有傻子瓜子、 小劉瓜子等,競爭激烈。洽洽能發展成瓜子龍頭主要系:1)產品創新:工藝方面,創造 性地研制出“變炒為主”技術一舉解決傳統炒制瓜子“易上火、易臟手”的痛點;包裝 方面,采用紅色信封式牛皮紙取代廉價塑料包裝;2)營銷創新:通過大力度央視廣告投 放、包裝中投放“文化卡”等營銷方式迅速提升公司知名度和品牌價值;3)渠道創新:采 用“開箱有禮”的營銷策略激發經銷商積極性,隨后憑借品牌優勢成功進軍 KA 賣場,迅速 構建起營銷網絡,全國化快速拓張。

多元擴張階段(2008-2014):這一階段中公司業務開始多元化發展,陸續推出了“怪 U 味”、“喀吱脆”和“啵樂凍”等產品,但品類擴張成果不及預期。主要原因是:1)公 司嘗試擴張的行業已經相對成熟,競爭激烈,缺少先發優勢;2)薯片、果凍、調味品等 產品和原有瓜子業務協同度低,難以實現資源共享;3)公司內部對新品扶持力度有限, 缺少相應激勵機制。

改革創新階段(2015-2017):2015 年,創始人陳先保先生重新出任總經理,對公司 管理和產品進行了大刀闊斧的改革,具體來看:1)組織變革:采取產品事業部和品類 BU 形式,通過 PK 形式強化內部評比;2)股權激勵:分別在 2015 年和 2017 年推出兩期員 工持股計劃,激發中高層以及核心高層員工積極性;3)精簡業務:由“1+N”轉為“1+1” 戰略,確立“立足瓜子,發力堅果”的品牌策略,剝離弱勢業務;4)產品創新:國葵推出 焦糖、山核桃口味“藍袋系列”新品,實現傳統業務的風味化擴展;堅果推出“小黃袋”每日 堅果,助力打開后續銷售空間。

戰略升級階段(2018-至今):公司邁入戰略升級三步走的進程,其中:1)2018 年公 司與里斯中國、分眾傳媒達成戰略合作,對國葵產品原料、包裝及工藝進行升級,提出 “實現從全球第一的瓜子企業邁向全球領先的堅果企業戰略跨越”口號,計劃未來五年 實現含稅收入百億目標;2)2019 年攜手華與華升級品牌戰略,發布超級口號“洽洽掌握 關鍵保鮮技術”進行差異化競爭;3)2020 年發布“堅果+”戰略,小藍袋益生菌每日堅果和 早餐每日堅果燕麥片兩款戰略單品上市,進一步完善產品矩陣。

1.2. 股權結構:創始人為實際控制人,員工持股激勵充分

公司是民營企業,股權集中。洽洽食品第一大股東為合肥華泰集團,持股 41.93%; 第二大股東香港中央結算有限公司持股 18.58%。創始人陳先保通過直接和間接方式持有 合肥華泰集團 82.7%的股權,是公司的實際控制人。

持續推出持股計劃,激發員工積極性。2015-2021 年公司陸續推出 6 期員工持股計劃, 員工合計持股 0.22 億股。2021 年推出第 6 期,覆蓋對象不僅包括公司董事長、副總經理 在內的 9 名高管,還包含了經營單位和職能部門負責人、經理級及以上管理和專業人員、 其他骨干員工不超過 213 人,受讓股份合計約 80.7 萬股,本期持股計劃參加對象人多、 激勵范圍廣。長期穩定的員工持股計劃為公司保持競爭優勢和可持續發展提供了根本保 證,讓更多的管理人員和核心技術人員跟隨企業共同成長,為公司長遠發展持續注入動 力。

1.3. 主營業務:產品矩陣不斷豐富,渠道多元化布局

公司聚焦國葵和堅果兩大業務,產品不斷迭代升級:1)國葵在原有經典紅袋的基礎 上,相繼推出風味藍袋、原香綠袋和高端“葵珍”等產品形成“紅袋+藍袋+葵珍”的組 合實現對“低、中、高”價格帶的全覆蓋;2)堅果以小黃袋每日堅果系列為核心,益生 菌每日堅果和堅果燕麥片兩款新品補充矩陣,堅持打造“堅果+”戰略;3)休閑零食在 保持“喀吱脆、怪 U 味、山藥脆片”等熱銷產品份額的同時持續研發地域特色新品。

從產品分類來看,公司產品主要包括:

1)國葵類:紅袋香瓜子、藍袋風味瓜子、綠袋原香瓜子、葵珍系列等;

2)堅果類:小黃袋每日堅果、小藍袋益生菌堅果、堅果燕麥片等;

3)休閑食品類:喀吱脆、怪 U 味、辣鹵花生等;

1.3.1. 經營業績:2018 年業績突破瓶頸,2021 年利潤增速略有放緩

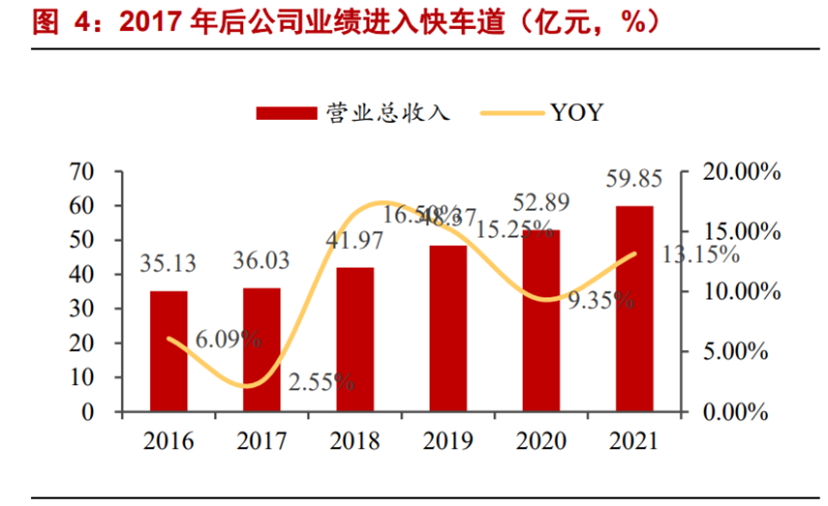

受益于改革和創新,2017 年后公司業績明顯改善。2012年瓜子傳統業務進入瓶頸期, 增速放緩;與此同時,公司多元化轉型不順,導致 2011-2017年整體收入CAGR僅為4.68%。 2015-2017 年,公司持續進行改革和突破,通過精簡業務回歸主業、事業部改革提效降本, 促使業績在 2018 年重新回歸快車道,2018-2021 年公司營業收入、歸母凈利潤 3 年 CAGR 分別為 12.56%、28.99%,加速釋放。

疫情反復疊加原材料價格上漲導致近期利潤承壓。2020 年公司實現營業收入 52.89 億元,同比增長 9.35%;歸母凈利潤 8.05 億元,同比增長 30.73%,利潤端表現亮眼。但 2021 年由于疫情出現反復疊加原材料價格上漲使 2021 年實現營收 59.85 億元,同比增長 13.15%;歸母凈利潤 9.29 億元,同比增長 15.35%。

1.3.2. 分產品:國葵業務增長穩健,堅果占比逐步提升

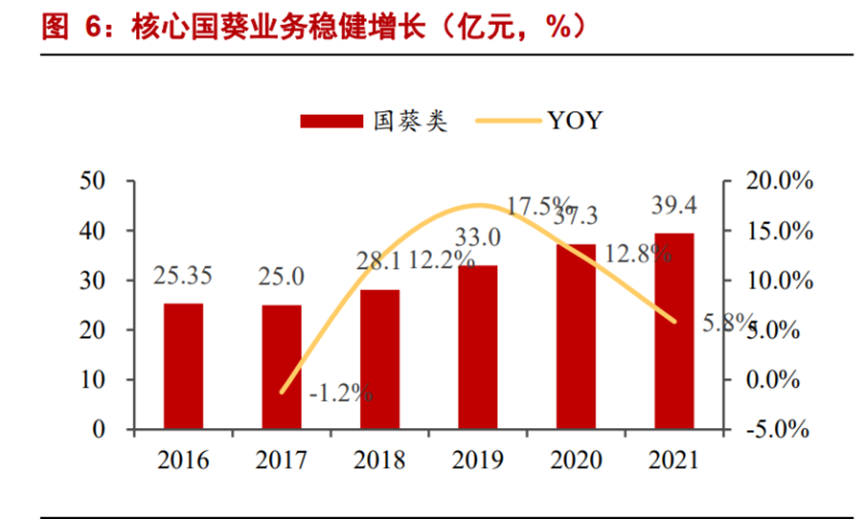

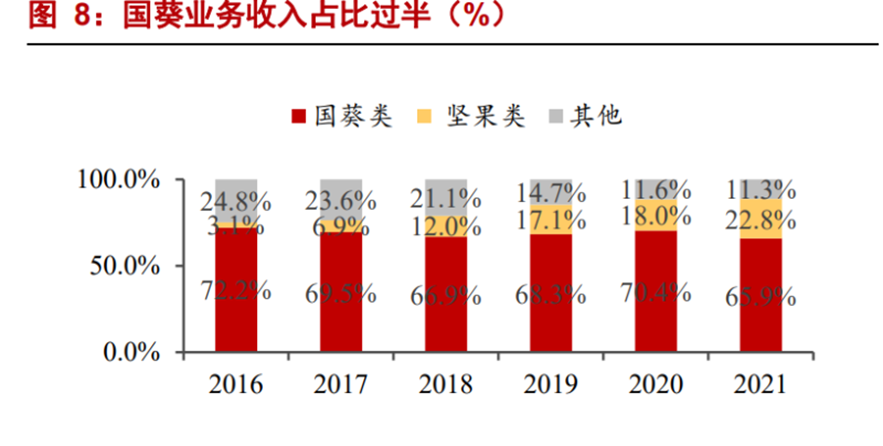

國葵類:公司核心業務,收入穩健增長。國葵業務近年營收占比在 60%-70%左右, 同時毛利潤占比超 70%,是公司傳統的優勢業務。2021 年國葵收入實現 37.3 億元,同比 增長 5.8%,占比實現 65.9%;5 年收入 CAGR 為 9.24%,保持穩健增長。

堅果類:產品快速放量,占比逐步提升。公司近年大力發展堅果業務,實現快速增 長,5 年 CAGR 高達 66.11%,逐漸成為公司第二增長曲線。2021 年得益于小黃袋每日 堅果系列快速放量,堅果類業務實現收入 13.7 億元,同比增長 43.8%,成為公司第二大 收入來源,占比從 2016 年 3.1%逐年提升至 2021 年 22.8%。

1.3.3. 分渠道:全國化銷售網絡,線上線下多元化布局

公司線下以經銷為主,快速實現全國化擴張。截至 2022 年公司擁有超過 40 萬個線 下終端,渠道逐步下沉至區縣及鄉鎮地區,構筑起較強的渠道優勢。具體來看,強勢區 域渠道下沉較為充分,滲透率達到 70%,如收入占比較高的南方地區作為強勢區域近年收 入保持穩健增長,3 年 CAGR 為 6.06%;弱勢區域增長較快存在進一步滲透空間,如東方 區收入占比從 20%提升至 26.9%。

布局電商等新興渠道,逐步開拓海外市場。伴隨渠道變革和年輕消費群體消費習慣 的變化,電商渠道成為重要戰略渠道。2016 年,洽洽開始布局線上,2021 年公司電商實 現收入 5.70 億元,占比從 2016 年的 5.5%提升至 2021 年的 9.5%;海外市場經過多年拓展, 已建立起相對完善的外銷網絡,海外渠道占比近年來呈提升態勢,占比從 2016 年的 5.0% 提升至 21 年的 8.7%。

2. ROE-杜邦分析:盈利能力處于堅果炒貨行業上游,財務結構穩健

2020 年洽洽食品 ROE 處于行業上游水平。選取業務結構相近的三只松鼠、良品鋪子 和甘源食品進行 ROE 分析,發現 2020 年洽洽食品 ROE 略高于同業公司。杜邦具體拆分 來看:

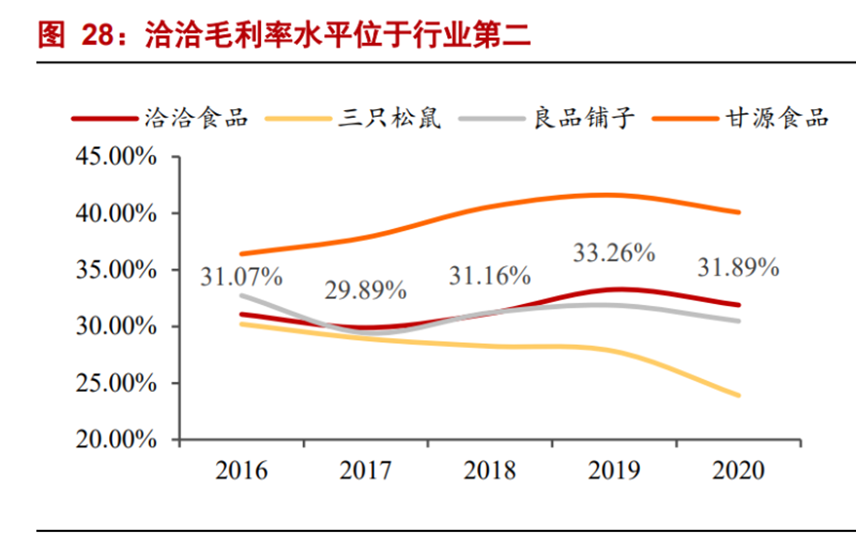

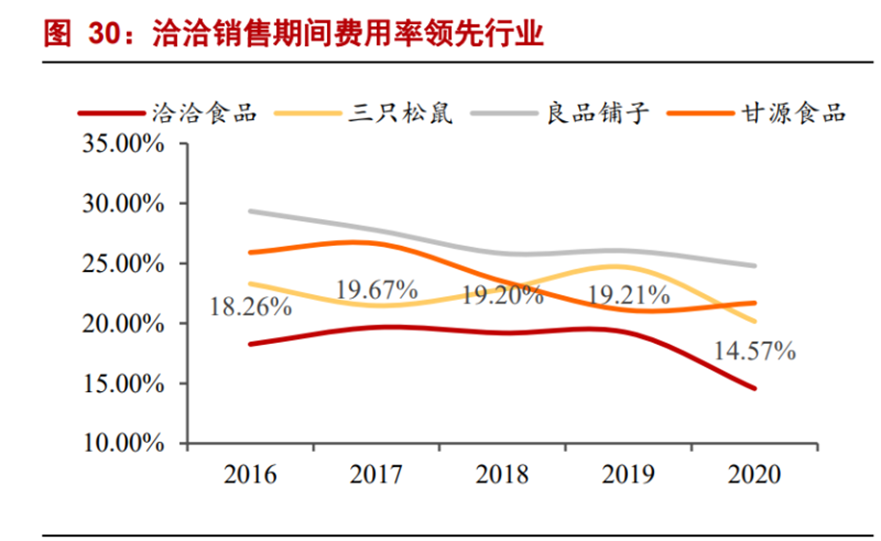

1)盈利能力:洽洽低銷售費用率奠定高銷售凈利率。對比同業公司,洽洽食品毛利 潤率和良品鋪子相近,低于甘源食品的同時高于三只松鼠;但凈利潤率從 2018 年的 10.52%逐年提升至 2020 年的 15.22%,遠高于三只松鼠及良品鋪子,主要系公司優秀 的費用控制。進一步拆分發現,洽洽的費用率尤其是銷售費用率遠低于同業公司,體 現了渠道和產品優勢,是保持高凈利率的核心。

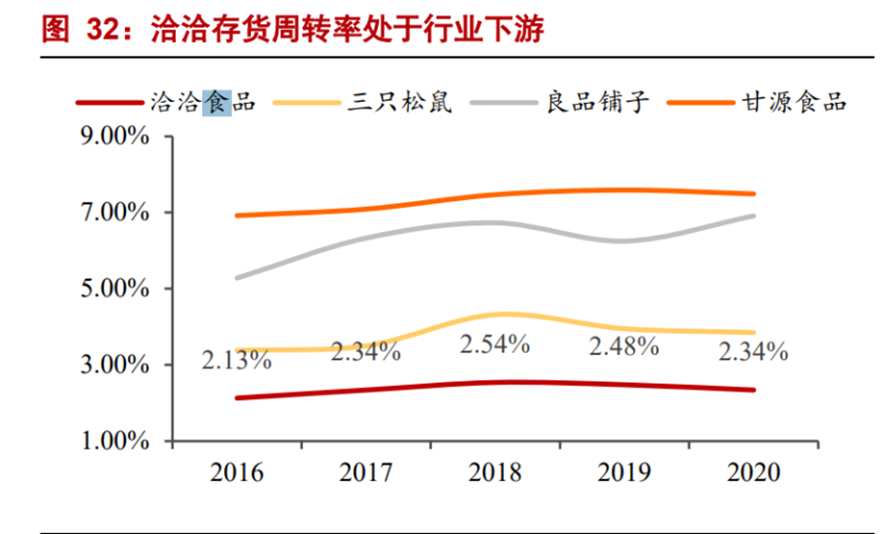

2)營運能力:洽洽資產周轉率處于行業下游。2018-2020 年洽洽食品總資產周轉率 分別為 0.86、0.91、0.85,處于行業下游水平。具體來看,洽洽食品和甘源食品采取 自主生產,而三只松鼠、良品鋪子主要依靠 OEM 代工模式,資產相對較輕,因此資 產周轉率高于洽洽和甘源;同時由于銷售主要依托于傳統經銷渠道,鋪貨終端客戶需求敏感度相對較低,因此洽洽食品存貨周轉率和應收賬款周轉率低于依托線上渠道為 主的三只松鼠和良品鋪子。

3)償債能力:洽洽權益系數較低,財務結構穩健。由于自主資金經營為主,2017-2020 年洽洽食品權益系數分別為 1.48、1.53、1.51、1.58,均保持在 1.6 以下,行業內較低 水平。相對較低的權益系數體現了公司較為穩健的財務結構,杠杠率低,風險較小。

3. 競爭優勢:渠道管理能力優秀+產品物美價廉+品牌深入人心

3.1. 渠道管理能力優秀:上游掌握優質原料,下游渠道同業領先

上游:掌握優質原料,強議價能力保證成本優勢。

瓜子搶占優質原料地,大規模采購具備議價能力。洽洽瓜子業務成功打造出“公司+ 合作基地+訂單農業+種植戶”模式,通過種子推薦+種植指導+訂單回購的流程保證原材 料品質和價格的穩定,目前 60%以上的葵花子原材料采購自內蒙、新疆、甘肅及東北的 100 多萬畝向日葵種植基地;同時得益于在瓜子行業的龍頭地位,洽洽每年葵花子采購量 占全國葵花子供給總量的 15-20%,大規模采購使得公司對上游種植戶具備較強議價能力。

堅果布局上游種植產業,后續成本優勢有望凸顯。目前國內樹堅果原料都主要依靠 海外進口,洽洽早在 2013 年就開始布局上游種植產業,已形成共 3000 畝夏威夷果和 53000 畝碧根果種植地。由于樹堅果種植后需要 3-5 年才能進入結果期,洽洽提前布局搶占先 發優勢;同時堅果產業鏈中約 50%的利潤屬于上游種植園,未來進入收獲期后能極大地降 低公司采購成本,進一步增強公司競爭力。

下游:渠道管理優秀,全渠道布局保證產品鋪貨和推新。

渠道力管理能力+品牌價值,實現產品較強鋪貨能力。洽洽擁有行業前列的價盤管控 水平,有效的避免竄貨、價格倒掛等現象,保證合作和經銷商利潤的穩定性。正式依托 于洽洽較強的渠道管理能力和品牌價值,新品在推出當年就能實現快速增長。以每日堅 果為例,在 2016 年推出當年就實現收入 1.08 億元,2017 年實現 2.47 億元的高速增長。

依托公司較強的渠道管理能力,公司搭建了全國化銷售網絡+全渠道布局,渠道規模 具備優勢。從覆蓋面來看,洽洽在發展初期就開始進行全國化布局,構建起全國 21 個片 區、117 家辦事處和 1000 多家經銷商的銷售網絡,遍布全國的 9 大工廠能夠保證訂單在 1-4 天內實現供貨;從渠道多元化來看,在傳統經銷商渠道外覆蓋 KA、特通團購、電商 和海外四大渠道,實現線上線下全渠道布局。當前,公司終端網點超過 40 萬家,成熟市 場渠道下沉順利,全國化的銷售網絡為公司搭建較強的渠道規模優勢。

3.2. 產品物美價廉:核心技術保證好品質,親民價格成就高性價比

優渥原料+全自產模式+核心技術保證優秀穩定的產品品質。

1)原料環節:得益于上游端的布局,瓜子能夠以較為合理的價格獲取優質原材料, 保證產品的香脆度和飽滿度;堅果堅持全球直采,如選取中國的核桃、土耳其榛子、澳 洲巴旦木等,品質優渥。

2)生產環節:采取自產模式進行生產加工,對比 OEM 模式能夠更好的保證產品品 質的穩定性;生產線自 2016 年起開始進行自動化改進,提高產品品質的統一性和口感的 穩定性;同時,不同于之前開拓的薯片、調味品等業務,每日堅果和瓜子品類相近,由 籽堅果延伸至樹堅果能夠形成品類協同,充分發揮公司在堅果生產方面的豐富經驗和工 藝優勢。

3)技術環節:根據企查查數據,截止到 2022 年洽洽食品一共申請了包括葵花子、 西瓜子加工工藝和全自動炒鍋、薯片面片滾紋裝置等 344 項專利,其中瓜子研發出“先煮 后烤”、“中草藥煮制入味”等創新技術;堅果利用鍍鋁包裝+干燥劑+脫氧劑+充氮技術造 就袋內氧氣含量小于 1%的保鮮包裝,并于 2018 年榮獲國家“國家科學技術進步獎二等獎”。 行業領先的技術研發實力和儲備成為好品質的重要保障。

4)親民價格打造產品高性價比。對比市面上同類產品,洽洽在保證產品優秀的質量 的前提下利用訂單種植、銷地建廠和高效宣傳等方式降低成本,從而保持了相對親民的 價格。對比目前市面上最為常見的 5 種每日堅果,各家每日堅果成分相近,其中洽洽單 價低于百草味和良品鋪子,高于沃隆和三只松鼠,處于合理價格帶,實現高性價比。

3.3. 品牌深入人心:深耕行業二十載,超級口號+超級符號突出品牌特色

深耕行業二十載,品牌深入人心。洽洽成立于 2001 年,2006 年獲得“中國 100 最具 價值馳名商標第 88 位,深入人心的品牌認知度成為公司核心競爭力之一。從消費者角度 來看,由于瓜子天然具有高復購性的特點,在多次購買中洽洽品牌被消費者高頻率認知; 從經銷商角度來看,洽洽憑借瓜子超長生命周期和經銷商建立起多年穩定的合作關系, 相比于其他二三線品牌經銷商更傾向選擇洽洽的產品。

超級口號+超級符號,突出品牌特色。洽洽發展早期通過央視投放廣告的方式將“不 上火、不臟手“的產品特點傳達給全國消費者,紅色牛皮紙包裝沿用至今使得消費者一 看到包裝就能想到洽洽,建立起消費者對公司產品的具象化認知;堅果業務公司差異化 定位新鮮,在產品包裝和營銷上都突出“掌握關鍵保鮮技術”的口號,滿足消費者對健 康和營養的需求,逐步占領消費者心智,強化品牌勢能。